Regulierung

Bankenregulierung

Das Wichtigste aus Bankensicht

Parallel zur Einführung der Verbriefungsverordnung wurden auch die CRR-Inhalte für Verbriefungen angepasst. Zum einen sind jetzt alle verbriefungsrelevanten Definitionen einheitlich in die STS-Verordnung übernommen worden und zum anderen wurden die Regeln für die Eigenkapitalunterlegung für den Investor in Verbriefungspositionen grundlegend überarbeitet und verändert.

Kapitalgewichtung bei Banken

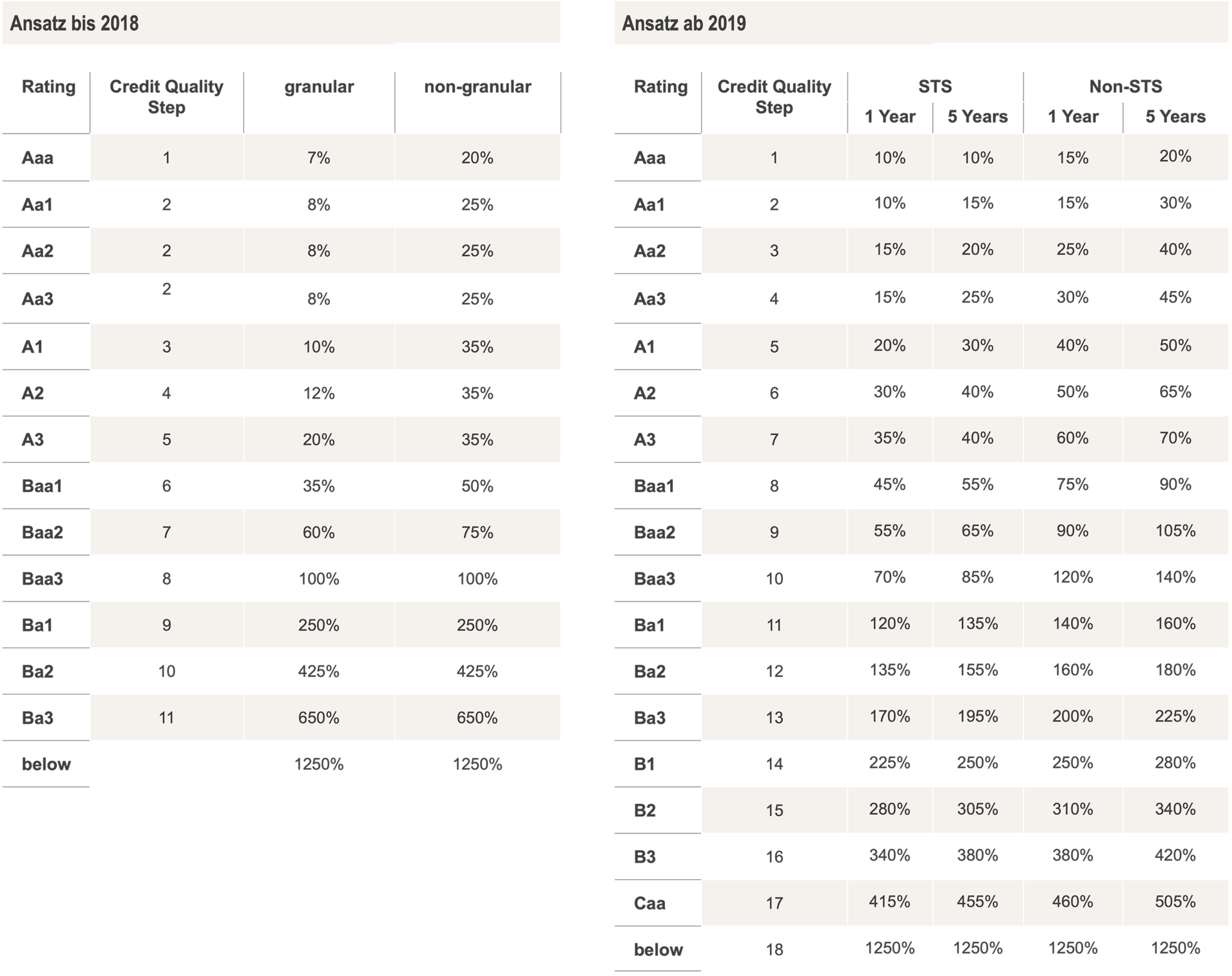

Mit Inkrafttreten der Verbriefungsverordnung wurden die Kapitalgewichte für Verbriefungspositionen deutlich erhöht und eine Differenzierung nach Laufzeiten eingeführt. Der Anstieg der Risikogewichte wird bei Erfüllung der STS-Kriterien lediglich abgemildert, wie exemplarisch die Risikogewichte im auf externen Ratings basierenden Ansatz (SEC-ERBA) zeigen.

Risikogewichte nach SEC-ERBA

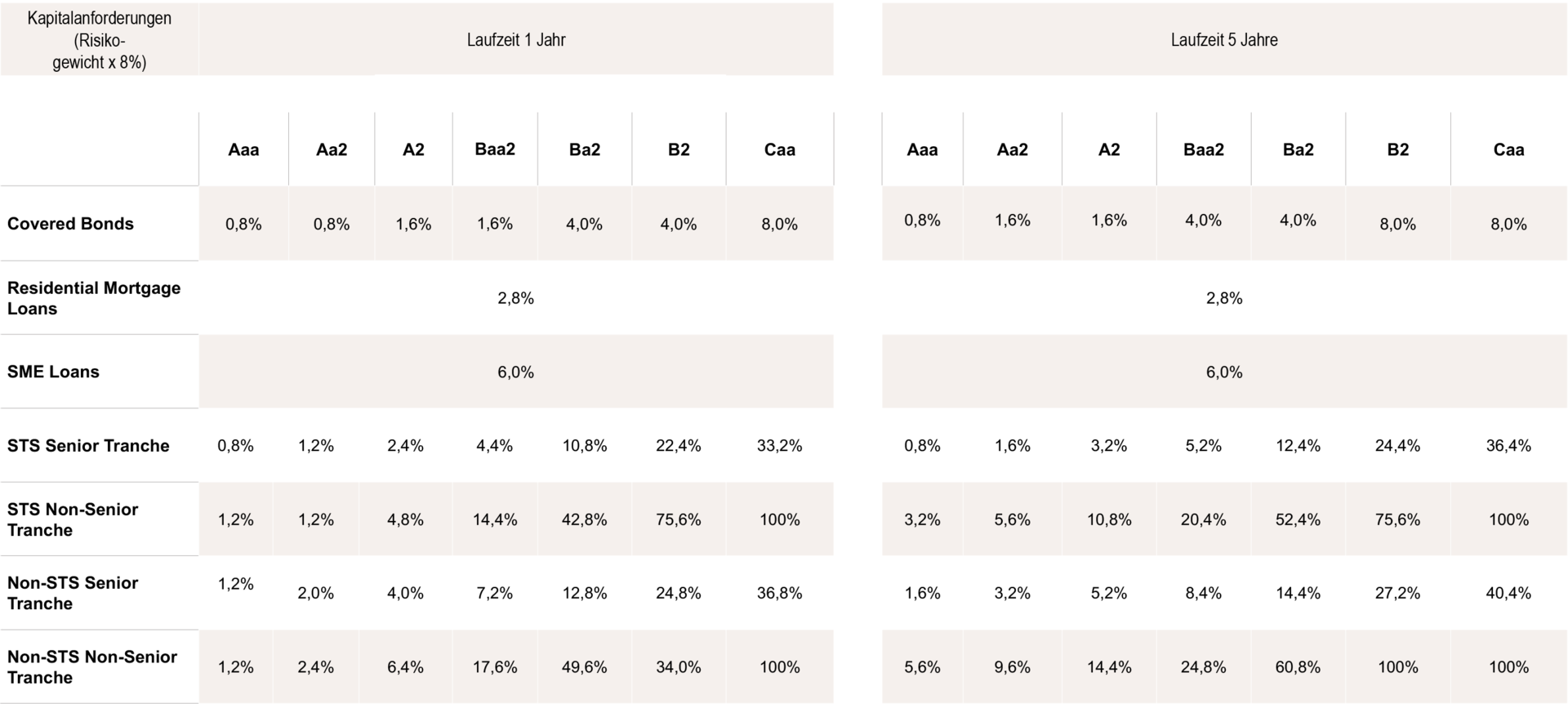

Folgende Auswertung zeigt zudem die auf den oben angegebenen Risikogewichten basierenden Kapitalanforderungen an Verbriefungspositionen im Vergleich zu:

Quelle: BofA Global Research

Es ist deutlich zu erkennen, dass die Kapitalanforderungen an Verbriefungen relativ gesehen nicht adäquat sind. Zumal die Transparenzanforderungen bei Verbriefungen deutlich höher sind als bei anderen Finanzinstrumenten (loan-by-loan-Daten vs. z.B. aggregierte Pool-Daten für Covered Bonds). Weiterhin sind auch die Due Diligence Anforderungen für Verbriefungen im Vergleich am höchsten. Das Ungleichgewicht bei den Kapitalanforderungen trotz vergleichbarer oder sogar geringerer Risiken führt zu einer Benachteiligung der Verbriefung gegenüber anderen Finanzinstrumenten im Markt.

Neben der Kapitalgewichtung stellen sich für Banken eine Reihe weiterer Fragen, wie sich Verbriefungen auf wichtige Kennzahlen auswirken, das betrifft insbesondere:

- Liquidity Coverage Ratio (LCR)

Im Juli 2018 veröffentlichte die Kommission einen Delegierten Rechtsakt zur Behandlung von STS-Verbriefungen in der LCR. Die Möglichkeit der Berücksichtigung von STS-Verbriefungen und deren Anrechnung in der LCR entspricht den vom Gesetzgeber formulierten Zielsetzungen der neuen Verbriefungsverordnung. Allerdings gab es aus dem Markt dazu auch kritische Anmerkungen:- Berücksichtigung auf Level 2B: STS als Premium-Segment stellt zurecht umfangreiche Anforderungen an Verbriefungen. Allerdings würdigt deren ausschließliche Abbildung im LCR Level 2B diesen Ansatz nicht

- ABCP: Mit dem gleichen Argument ist die Nicht-Berücksichtigung von fully-supported Asset Backed Commercial Paper (ABCP) nicht nachvollziehbar.

- Leverage Ratio

Für Retained ABS – also dem Rückbehalt aller Tranchen als EZB Collateral – ist die Behandlung in der Leverage Ratio nicht klar geregelt. Es scheint sich aber die Sichtweise durchzusetzen, dass mit Verweis auf die Regelungen zum COREP-Reporting nur mit Eigenkapital hinterlegte Aktiva in die Berechnung einbezogen werden müssen. Entsprechend sind zurückbehaltene Tranchen eigener Verbriefungen nicht zu berücksichtigen.

- Net Stable Funding Ratio (NSFR)

Mit der Verordnung (EU) 2019/876 („CRR II“) wurden die Anforderungen an die NSFR im Detail formuliert. Die Bilanzpositionen werden dabei je nach Liquiditätsgrad und Laufzeit mit Gewichtungsfaktoren versehen, mit denen sie in die Berechnung der NSFR einfließen. Die NSFR muss min. 100 % betragen. Im Hinblick auf Verbriefungspositionen gelten folgende Regelungen:- Auf der Aktivseite (erforderliche stabile Refinanzierung) kann ein Kreditinstitut für Stufe 2B-fähige (LCR) Verbriefungen, abhängig von der Art der verbrieften Forderungen, einen Faktor von 25 % oder 35 % ansetzen. Zu beachten ist dabei, dass verbriefte Forderungen, die auf der Bilanz des Originators verbleiben, im Sinne der CRR II als „belastet“ gelten und mit einem Faktor von 100 % zu berücksichtigen sind.

- Verbindlichkeiten aus Verbriefungen dürften in der Regel die Voraussetzungen einer festen und mindestens einjähriger Restlaufzeit erfüllen und somit für die verfügbare stabile Refinanzierung mit einem Faktor von 100% bedacht werden können.

- Verbriefungen erfüllen zudem grundsätzlich die Voraussetzungen des Art. 428f (1) CRR für interdependente Positionen, somit können diese – nach erfolgter Genehmigung der zuständigen Aufsicht – jeweils mit 0 % gewichtet werden.